Giao dịch tại ngân hàng Agribank. (Ảnh: CTV/Vietnam+)

Giao dịch tại ngân hàng Agribank. (Ảnh: CTV/Vietnam+)Năm 2021 là một năm khá đặc biệt đối với ngành ngân hàng khi mà dịch COVID-19 vẫn tiếp tục hoành hành tại hầu hết các địa phương, đặc là các tỉnh thành lớn như Thành phố Hồ Chí Minh, Hà Nội, Đà Nẵng, Bình Dương, Đồng Nai… nơi tập trung nhiều khu công nghiệp và các doanh nghiệp lớn.

Dù chịu nhiều thách thức khi vừa phải hỗ trợ doanh nghiệp, người dân bằng việc giảm lãi suất cho vay thực chất, vừa phải đối mặt với nợ xấu tiềm ẩn nhưng nhờ tập trung huy động tiền gửi không kỳ hạn (CASA) giúp giảm chi phí vốn, kết hợp với kiểm soát tốt chất lượng tài sản, hoạt động của hệ thống ngân hàng nói chung vẫn đạt kết quả khả quan.

Đặc biệt, năm 2021 cũng là năm mà nhóm cổ phiếu ngành ngân hàng đi lên cùng với triển vọng tích cực, kéo theo những đợt tăng vốn liên tục nhằm đáp ứng tỷ lệ an toàn vốn hướng tới Basel III.

Cùng VietnamPlus nhìn lại những chuyển biến nổi bật của ngành ngân hàng trong năm 2021 qua chùm bài viết: Ngành ‘kinh doanh tiền’ trong mùa dịch: Dù khó khăn vẫn ‘tỏa sáng’.

Bài 1: Lãi suất giảm, lợi nhuận vẫn tăng trưởng khá

Năm 2021, nền kinh tế Việt Nam đối mặt với vô vàn khó khăn bởi tác động của dịch bệnh, đặc biệt là làn sóng dịch lần thứ tư ập đến từ cuối tháng Tư. Hơn 2 tháng chịu ảnh hưởng từ giãn cách ở nhiều nơi, hoạt động doanh nghiệp, nền kinh tế bị đình trệ. Lần đầu tiên kể từ khi COVID-19 xuất hiện, GDP quý 3 tăng trưởng âm gần 6,2%.

Để vực dậy nền kinh tế, ngân hàng đã ngay lập tức thể hiện vai trò “bà đỡ," cung ứng vốn cho doanh nghiệp và người dân với nhiều gói tín dụng ưu đãi lãi suất đồng thời với việc hoãn, giãn và gia hạn nợ cho khách hàng gặp khó khăn.... Đây cũng là chỉ đạo điều hành xuyên suốt của Ngân hàng Nhà nước trong năm vừa qua.

Lãi suất cho vay thấp nhất 2 thập kỷ

Kể từ khi bùng phát dịch COVID-19, Ngân hàng Nhà nước Việt Nam và các tổ chức tín dụng đã ban hành kịp thời, triển khai quyết liệt, đồng bộ giải pháp, chính sách để hỗ trợ người dân, doanh nghiệp vượt qua khó khăn như: Tái cơ cấu, giãn hoãn các khoản nợ, miễn giảm lãi vay, giữ nguyên nhóm nợ, giảm phí thanh toán, giảm lãi suất...

Trong năm 2021, nền kinh tế đối mặt nhiều khó khăn trước tình trạng dịch căng thẳng nên nhiệm vụ đặt ra của ngành ngân hàng là giảm lãi suất cho doanh nghiệp. Chính vì vậy, Ngân hàng Nhà nước đã chỉ đạo các ngân hàng thương mại trên tinh thần chia sẻ trách nhiệm đồng hành cùng doanh nghiệp giảm tích cực hơn nữa lãi suất cho doanh nghiệp bằng 2 cách: Một là, tiết giảm chi phí hoạt động, hai là chia sẻ từ nguồn lợi nhuận.

Hàng loạt các cuộc họp đã được Ngân hàng Nhà nước tổ chức cùng với các bộ, ngành và địa phương nhằm kịp thời đưa ra các giải pháp tháo gỡ khó khăn cho doanh nghiệp ngành hàng không hay bà con nông dân tại vựa lúa gạo Đồng bằng sông Cửu Long, các doanh nghiệp tại tỉnh Bình Dương…

Đặc biệt, Ngân hàng Nhà nước yêu cầu các tổ chức tín dụng phải giảm lãi suất cho vay thực chất hơn trong năm 2021 đồng thời tăng cường giám sát việc thực hiện các cam kết giảm lãi suất của các ngân hàng. Các ngân hàng cũng phải thường xuyên báo cáo kết quả triển khai các biện pháp hỗ trợ như cam kết để thực hiện đúng tinh thần chỉ đạo của Thủ tướng Chính phủ về hỗ trợ nền kinh tế trong bối cảnh khó khăn hiện nay.

Đáng chú ý, Ngân hàng Nhà nước còn gắn việc hạ lãi suất, hỗ trợ khách hàng trở thành một trong những tiêu chí để xem xét nâng hạn mức tăng trưởng tín dụng năm cho ngân hàng.

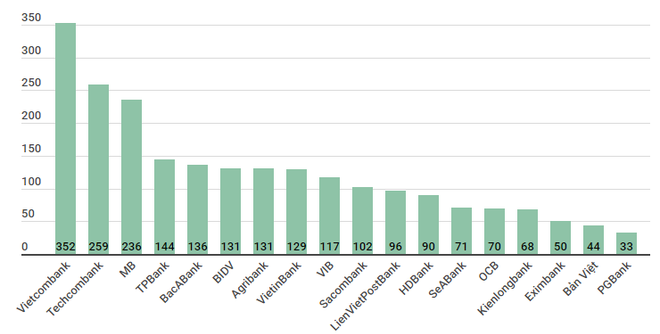

Tỷ lệ bao phủ nợ xấu của một số ngân hàng tính đến giữa năm 2021. (Đơn vị: %)

Tỷ lệ bao phủ nợ xấu của một số ngân hàng tính đến giữa năm 2021. (Đơn vị: %)Đặc biệt, giữa tháng Bẩy, 16 ngân hàng thương mại thông qua Hiệp hội Ngân hàng đã đồng thuận giảm lãi suất cho vay áp dụng từ ngày 15/7 đến hết năm 2021 với tổng số tiền lãi giảm cho khách hàng ước tính 20.613 tỷ đồng. Riêng 4 ngân hàng thương mại Nhà nước tiếp tục cam kết dành riêng gói hỗ trợ 4.000 tỷ đồng để giảm lãi suất, giảm 100% các loại phí dịch vụ ngân hàng trong thời gian giãn cách cho khách hàng tại các địa phương đang thực hiện cách ly toàn xã hội theo Chỉ thị 16/CT-TTg của Thủ tướng Chính phủ.

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết mặt bằng lãi suất cho vay đã giảm trung bình khoảng 1,66% so với trước dịch và nhận định đây là mức thấp nhất trong vòng 20 năm.

Tăng trưởng khả quan

Cũng trong năm nay, mặt bằng lãi suất tiết kiệm tiếp tục duy trì ở mức thấp (dù gần về cuối năm một vài ngân hàng thương mại nhỏ có điều chỉnh tăng một số kỳ hạn) và được cho là thấp kể từ năm 2017 đến nay. Vì vậy, tổng tiền gửi của dân cư tại hệ thống các tổ chức tín dụng chỉ tăng vỏn vẹn 2,9% kể từ đầu năm - đây là mức tăng trưởng thấp nhất trong lịch sử thống kê về tiền gửi giai đoạn 2012-2021.

Tuy nhiên, theo đánh giá của Công ty Chứng khoán BID (BSC), các chỉ số hoạt động của các ngân hàng trong năm 2021 không hề “u ám,” mà thậm chí còn tăng trưởng tốt, nhờ vào 3 yếu tố.

Thứ nhất, mục tiêu tín dụng 13% trong năm 2021 được hỗ trợ bởi việc nới “room tín dụng” trong quý 4 cho các ngân hàng. Điều này giúp các ngân hàng có thêm dư địa tăng trưởng.

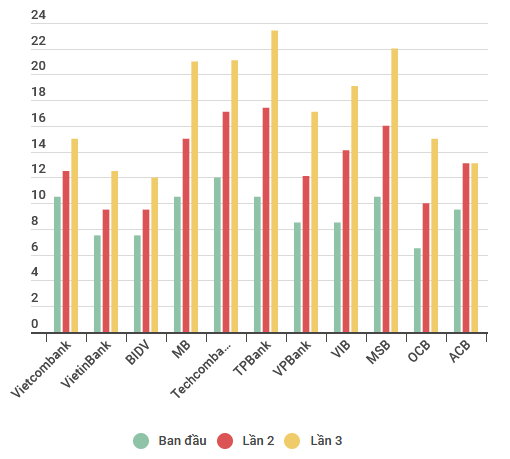

Đơn cử, Ngân hàng Thương mại cổ phần Tiên Phong (TPBank) là ngân hàng được cấp room tăng trưởng cao nhất với mức 23,4% cho cả năm, so với mức 17,4% trước đó. Kế đó, 3 ngân hàng khác gồm: Ngân hàng Thương mại cổ phần Kỹ thương Việt Nam (Techcombank), Ngân hàng Thương mại cổ phần Hàng Hải (MSB), Ngân hàng Thương mại cổ phần Quân đội (MB) lần lượt tăng ở các mức 22,1%, 22% và 21%. Rõ ràng, một không gian đã được mở thênh thang hơn để những ngân hàng này thực hiện các tham vọng tăng trưởng trong bối cảnh nền kinh tế đang vật lộn chung sống với đại dịch.

Room tín dụng được cấp cho cả năm của từng ngân hàng.

Room tín dụng được cấp cho cả năm của từng ngân hàng.Thứ hai, không chỉ trông chờ vào tín dụng, nhiều ngân hàng đã gia tăng tỷ trọng trái phiếu doanh nghiệp như MB, Techcombank, TPBank, Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng (VPBank), MSB, nhờ đó cải thiện được khả năng sinh lời do lãi suất cao hơn so với cho vay trực tiếp.

Thứ ba, các ngân hàng còn tập trung huy động tiền gửi không kỳ hạn giúp giảm chi phí vốn và đây là xu hướng chung kéo dài nhiều năm trước và kể cả trong thời gian tới. Một số ngân hàng có lợi thế về tỷ lệ huy động tiền gửi không kỳ hạn cao hơn 30% (Techcombank, MB, Vietcombank, MSB), giúp các ngân hàng này có chi phí vốn thấp, từ đó giúp gia tăng hiệu quả về cho vay.

Chuyên gia Cấn Văn Lực cũng nhận định hệ thống ngân hàng hoạt động tương đối ổn định trong năm 2021, với lợi nhuận của hệ thống tính đến nay dự kiến tăng khoảng 25%.

Theo ông Lực, trong khoảng hai năm vừa qua, lợi nhuận của hệ thống ngân hàng tăng trưởng tương đối tốt và Thông tư của Ngân hàng Nhà nước về việc cho phép giãn, hoãn nợ và giữ nguyên nhóm nợ giúp các ngân hàng có điều kiện củng cố dự phòng rủi ro của mình. Điều này thể hiện rất rõ qua tỷ lệ bao phủ nợ xấu trước đây chỉ khoảng 70%-80% thì nay đã tăng lên 130%-300%.

Tiến sỹ Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam cũng thừa nhận trong quá trình tái cơ cấu, các tổ chức tín dụng đã đầu tư nhiều vào ứng dụng công nghệ và chuyển đổi số, đến nay đã thu về “quả ngọt” khi tiến trình chuyển đổi số của hệ thống ngân hàng diễn ra mạnh mẽ. Thanh toán không dùng tiền mặt tăng mạnh, nhất là trong bối cảnh dịch bệnh người dân hạn chế đi lại, tiếp xúc trực tiếp… Có ngân hàng riêng khoản thu từ dịch vụ chiếm đến 40% lợi nhuận cho thấy công sức của các tổ chức tín dụng nhiều năm qua đã thu về kết quả xứng đáng.

Mặt khác, hiện nay các tổ chức tín dụng chưa phải trích dự phòng rủi ro đối với các khoản nợ cơ cấu theo Thông tư 01, 03, 14 đồng thời còn những khoản dự thu của dư nợ nhóm 1 đã hạch toán vào thu nhập nên nhất thời cũng góp phần làm cho lợi nhuận ngân hàng ghi nhận dương.

“Trong năm nay, tình hình lợi nhuận ngân hàng vẫn tương đối khả quan. Tuy nhiên, tôi cho rằng lợi nhuận tại thời điểm này của các ngân hàng là không bền vững. Khoảng 10% lợi nhuận của ngân hàng đang tính trên lãi dự thu và hiện nay ngân hàng cũng chưa phải trích lập dự phòng rủi ro cho nợ cơ cấu lại,” ông Hùng nhấn mạnh.

Lo ngại của ông Hùng không phải là không có cơ sở khi mà những khoản nợ xấu sau thời gian hoãn, giãn sẽ có thể đổ ập tới bất cứ khi nào. Đây cũng là bài toán mà các ngân hàng phải tính tới trong kế hoạch kinh doanh của năm tới./.

Bài 2: Cổ phiếu ngân hàng ‘hút khách,’ sôi động tăng vốn điều lệ