Nhiều ngân hàng dè dặt với mục tiêu lợi nhuận năm 2023. (Ảnh: Vietnam+)

Nhiều ngân hàng dè dặt với mục tiêu lợi nhuận năm 2023. (Ảnh: Vietnam+)Trong bối cảnh nền kinh tế khó khăn, tăng trưởng lợi nhuận sẽ là một trong những vấn đề được cổ đông của các ngân hàng đặc biệt quan tâm. Hiện tại, kế hoạch tăng trưởng được các ngân hàng đề ra khá “khiêm tốn” so với mức tăng trưởng năm ngoái.

Kế hoạch kinh doanh khiêm tốn

Mùa đại hội đồng cổ đông ngân hàng đã bắt đầu, trong bối cảnh nền kinh tế khó khăn, rủi ro gia tăng, câu chuyện lợi nhuận, nợ xấu, dư nợ trái phiếu doanh nghiệp, tín dụng bất động sản… được cổ đông hết sức quan tâm.

Ngày 15/3, Ngân hàng Thương mại cổ phần Quốc tế (VIB) là ngân hàng đầu tiên tổ chức đại hội đồng cổ đông thường niên, trong đó ngân hàng này chỉ đặt mục tiêu lợi nhuận trước thuế năm nay là 12.200 tỷ đồng, tăng 15,3% so với năm 2022. Như vậy, mức tăng trưởng lợi nhuận dự kiến này của VIB chỉ bằng một nửa so với năm 2022.

Ngân hàng Thương mại cổ phần Nam Á (NamABank) cũng đặt mục tiêu lợi nhuận trước thuế hợp nhất đạt 2.400 tỷ đồng, chỉ tăng chưa đầy 6% so với năm 2022. Con số này cũng thấp hơn nhiều so với mức tăng trưởng 26% năm ngoái.

[Lãi suất điều hành giảm: Kỳ vọng thị trường vốn được khơi thông]

Ngân hàng Thương mại cổ phần Xuất nhập khẩu Việt Nam (Eximbank) dù đặt mục tiêu tăng trưởng năm nay khá cao so với các ngân hàng khác (34,8%), song thấp hơn nhiều kết quả đạt được năm 2022 (tăng 207%)…

Dù chưa chính thức công bố tài liệu, song lãnh đạo Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam (Vietcombank) cho biết mục tiêu lợi nhuận trước thuế năm nay tăng tối thiểu 12%, ước vượt 41.000 tỷ đồng. Tỷ lệ tăng trưởng lợi nhuận này cũng thấp hơn nhiều so với mức tăng 39% (đạt 36.700 tỷ đồng) mà ngân hàng này ghi nhận được năm 2022 (tính riêng kết quả tại ngân hàng mẹ).

Có thể thấy năm nay nhiều ngân hàng đặt mục tiêu tăng trưởng lợi nhuận khá khiêm tốn. Những kế hoạch thận trọng của các ngân hàng xuất phát từ bức tranh không mấy sáng sủa của nền kinh tế.

Thêm vào đó, theo các chuyên gia, trong năm 2023 ngành ngân hàng gặp nhiều trở ngại hơn do biên lãi ròng (NIM) thu hẹp, chính sách tiền tệ bị thắt chặt, tăng trưởng tín dụng chậm lại và đối mặt với những lo ngại về chất lượng tài sản. Điều này khiến lợi nhuận của các ngân hàng sẽ khó duy trì được tốc độ tăng trưởng cao như năm 2022.

Nếu như năm 2022 vừa qua, lợi nhuận toàn ngành tăng khoảng 33% so với cùng kỳ năm 2021 thì dự báo về mức tăng trưởng toàn ngành năm nay, các chuyên gia, công ty chứng khoán đều đưa ra con số khá thận trọng, trong khoảng 10%-15% so với năm 2022.

Báo cáo phân tích của Công ty Chứng khoán VNDirect cho thấy tăng trưởng lợi nhuận của ngành ngân hàng sẽ giảm tốc trong năm 2023, dự báo sẽ đạt 11%. Còn Công ty Chứng khoán Vietcombank dự báo lợi nhuận trước thuế toàn ngành ngân hàng sẽ giảm tốc với tốc độ tăng trưởng đạt khoảng 10%, trong đó có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng.

Nguyên nhân từ nhiều phía

Thời gian qua, nhiều ngân hàng đã tăng tỷ trọng thu nhập ngoài lãi, thông qua các hoạt động như dịch vụ bán chéo bảo hiểm, dịch vụ thanh toán, tư vấn phát hành trái phiếu… Đặc biệt, mảng bảo hiểm (bancassurance) từng là “gà đẻ trứng vàng” của các ngân hàng.

Tuy nhiên, theo các chuyên gia, tăng trưởng từ hoạt động bán chéo bảo hiểm của các ngân hàng sẽ chậm lại do nền kinh tế gặp nhiều khó khăn, nhu cầu của người tiêu dùng giảm đồng thời các cơ quan quản lý đang đẩy mạnh thanh - kiểm tra hoạt động bán bảo hiểm của ngân hàng. Ngoài ra, thị trường trái phiếu cũng chưa mấy sáng sủa...

Bên cạnh đó, trước những biến động trên thị trường, các ngân hàng cũng phải tăng cường dự phòng về thanh khoản kéo theo chỉ số tỷ lệ dư tín dụng trên số vốn huy động của ngân hàng (LDR) hạ thấp xuống. Đặc biệt, chi phí dự phòng rủi ro tín dụng được dự báo sẽ tăng lên đáng kể và ảnh hưởng trực tiếp đến triển vọng lợi nhuận ngân hàng trong năm nay.

Lãnh đạo một ngân hàng cũng thừa nhận mặc dù mặt bằng lãi suất huy động có xu hướng giảm, nhưng so với năm trước chi phí vốn của ngân hàng lại bị đội lên. Thêm vào đó, tỷ lệ nợ xấu có xu hướng tăng lên sau khi Thông tư 14/2021/TT-NHNN về cơ cấu lại nợ và giữ nguyên nhóm nợ cho cá nhân, doanh nghiệp bị ảnh hưởng bởi đại dịch COVID-19 hết hiệu lực từ tháng 6/2022.

Thêm vào đó, rủi ro nợ xấu tiềm ẩn từ danh mục tín dụng bất động sản, bao gồm cho vay chủ đầu tư bất động sản, cho vay người mua nhà và nợ xấu chéo từ trái phiếu bất động sản... cũng ảnh hưởng đến lợi nhuận ngân hàng.

Các ngân hàng đang nắm giữ khoảng 40% lượng trái phiếu bất động sản. Sự suy yếu của ngành bất động sản và các ngành khác buộc các ngân hàng phải trích lập dự phòng rủi ro nhiều hơn, nợ xấu có nguy cơ gia tăng. Ngoài ra, khoảng 16,1 tỷ USD trái phiếu doanh nghiệp đáo hạn trong năm 2023-2024 chưa tìm được cách tháo gỡ cũng tác động đến lợi nhuận ngân hàng.

Ông Nguyễn Đình Tùng - Tổng giám đốc Ngân hàng Thương mại cổ phần Phương Đông (OCB) cho biết do bối cảnh kinh doanh năm nay khó hơn các năm trước nên cũng như nhiều ngân hàng, năm nay OCB thận trọng khi đặt mục tiêu kế hoạch kinh doanh. Kinh tế Việt Nam bị ảnh hưởng từ yếu tố bên ngoài khá nhiều mà các yếu tố này nằm ngoài khả năng kiểm soát như tình hình chính trị thế giới diễn biến phức tạp, các nước trừng phạt kinh tế thay vì hợp tác... làm cho lưu thông hàng hóa, chuỗi cung ứng đứt đoạn, ảnh hưởng xuất nhập khẩu của Việt Nam.

“Tất cả những vấn đề trên đều không lường trước được, khiến cho kinh tế thế giới đặt trong bối cảnh rất phức tạp. Kinh tế Việt Nam lại ngày càng mở, hội nhập sâu rộng nên chắc chắn chịu tác động lớn hơn giai đoạn trước đây,” ông Tùng nhìn nhận.

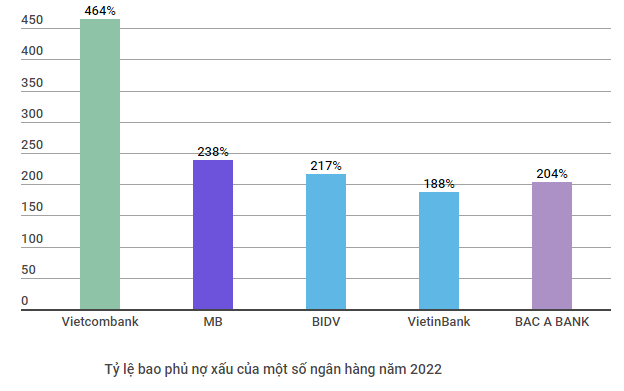

Mặc dù đối mặt với nhiều khó khăn thách thức, song giới chuyên môn đánh giá ngành ngân hàng trong năm 2023 vẫn sẽ có một số điểm sáng như tỷ lệ bao phủ nợ xấu cao tạo bộ đệm tương đối vững chắc và tăng trưởng lợi nhuận được kỳ vọng cải thiện vào nửa cuối năm 2023.

Mặt khác, các tổ chức tín dụng cũng kỳ vọng các nhân tố khách quan sẽ có tác động tích cực hơn so với năm 2022, trong đó “điều kiện kinh doanh và tài chính của khách hàng” được dự kiến là nhân tố tác động tích cực quan trọng nhất giúp cải thiện tình hình kinh doanh./.