Nhiều ngân hàng đạt lợi nhuận trước thuế cao. (Ảnh: CTV/Vietnam+)

Nhiều ngân hàng đạt lợi nhuận trước thuế cao. (Ảnh: CTV/Vietnam+)Đến thời điểm này đã có 2/3 ngân hàng thương mại cổ phần công bố kết quả kinh doanh quý 1 với lợi nhuận khởi sắc còn hơn cả năm 2020...Tuy nhiên, các chuyên gia cho rằng kết quả này chưa nói lên điều gì...

Đua nhau báo lãi "khủng"

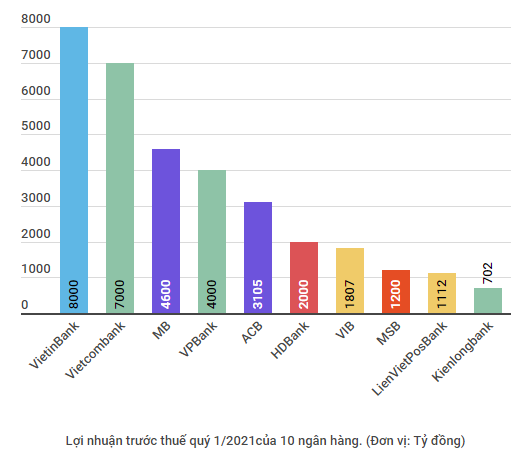

Hết quý 1/2021, nhiều ngân hàng đồng loạt báo cáo lợi nhuận trước thuế tăng gấp nhiều lần so với cùng kỳ.

Vị trí quán quân về lợi nhuận tạm thời thuộc về Ngân hàng Thương mại cổ phần Công thương Việt Nam (VietinBank - mã CTG) với mức lợi nhuận trước thuế đạt từ 7.000-8.000 tỷ đồng, cao gấp đôi so với cùng kỳ. Đây cũng là quý có lợi nhuận cao nhất từ trước đến nay của ngân hàng này. Lợi nhuận này chưa bao gồm khoản phí trả trước của hợp đồng bán bảo hiểm nhân thọ với Manulife.

Ông Lê Đức Thọ, Chủ tịch VietinBank cho biết kết quả kinh doanh của ngân hàng trong thời gian gần đây đã có sự bứt phá, cải thiện cơ bản về chất, hiệu quả kinh doanh được nâng cao, cơ cấu thu nhập, cơ cấu thu nhập, cơ cấu khách hàng chuyển dịch theo hướng tích cực.

[Ngân hàng tự tin với ‘kịch bản’ tăng trưởng tín dụng cao]

Giữ vị trí thứ 2 thuộc về Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam (Vietcombank - mã VCB), lợi nhuận quý 1 đạt 7.000 tỷ đồng, cao hơn 34% cùng kỳ năm ngoái và bằng 28% kế hoạch cả năm.

Với kết quả này, ông Nghiêm Xuân Thành, Chủ tịch Hội đồng quản trị Vietcombank tự tin khẳng định mục tiêu lợi nhuận năm 2021 (25.200 tỷ đồng) nằm trong tầm tay.

Tiếp đến là Ngân hàng Thương mại cổ phần Quân đội (MB) với lợi nhuận trước thuế hợp nhất đạt gần 4.600 tỷ đồng, gấp hơn 2,1 lần so với cùng kỳ 2020. Lợi nhuận của ngân hàng riêng lẻ cũng cao gấp hơn 2 lần cùng kỳ, đạt 4.100 tỷ đồng.

Nhờ đa dạng hóa doanh thu, tăng trưởng tín dụng hợp lý, giảm thiểu chi phí vốn và tối ưu hóa chi phí hoạt động, tổng lợi nhuận hợp nhất trước thuế của Ngân hàng Thương mại cổ phần Việt Nam Thịnh vượng (VPBank) quý 1 tăng tới 37,6% so với cùng kỳ năm 2020, đạt 4.000 tỷ đồng, trong đó ngân hàng riêng lẻ đạt mức tăng trưởng 55,2%.

Một số ngân hàng khác cũng có mức tăng trưởng cao như tại Ngân hàng Thương mại cổ phần Quốc tế (VIB) tăng 68% với lợi nhuận trước thuế đạt 1.807 tỷ đồng; Ngân hàng Thương mại cổ phần Phát triển Thành phố Hồ Chí Minh (HDBank) tăng 67% với lợi nhuận trước thuế đạt 2.000 tỷ đồng; Ngân hàng Thương mại cổ phần Á Châu (ACB) tăng 61% với lợi nhuận trước thuế đạt 3.105 tỷ đồng.

Đặc biệt, Ngân hàng Thương mại cổ phần Hàng Hải (MSB) tăng tới 315% với với lợi nhuận trước thuế đạt 1.200 tỷ đồng; Ngân hàng Thương mại cổ phần Đông Nam Á (SeABank) đạt 698 tỷ đồng, tăng 2,3 lần so với cùng kỳ; Ngân hàng Thương mại cổ phần Bưu điện Liên Việt (LienVietPostBank) tăng gần gấp đôi với lợi nhuận trước thuế đạt 1.112 tỷ đồng.

Mặc dù con số lợi nhuận không cao nhưng về tốc độ thì đến thời điểm này, KienLongBank đang là đột phá về tăng trưởng với 702 tỷ đồng lợi nhuận trước thuế, tăng 12,3 lần so với cùng kỳ năm trước.

Nguyên nhân chủ yếu làm cho lợi nhuận trước thuế tăng mạnh được bà Trần Tuấn Anh, Tổng giám đốc Kienlongbank lý giải là do trong quý 1 ngân hàng đã phối hợp với khách hàng xử lý toàn bộ tài sản bảo đảm, hoàn thành việc thu hồi nợ gốc và lãi phải thu của các khoản vay có tài sản bảo đảm là cổ phiếu của Sacombank theo phương án cơ cấu lại Kienlongbank gắn với xử lý nợ xấu đã được Ngân hàng Nhà nước phê duyệt.

Lơi nhuận quý 1 chưa nói lên điều gì

Theo lý giải của các chuyên gia lý do tăng trưởng cao trong quý 1 là nhờ các ngân hàng duy trì tỷ suất lợi nhuận tương đối hấp dẫn và triển vọng tín dụng được cải thiện. Thêm nữa, hầu hết các ngân hàng đã đẩy nhanh xóa nợ xấu và tăng trích lập dự phòng nợ xấu trong quý 4/2020.

Bên cạnh đó, kết quả tăng trưởng tín dụng của một số ngân hàng cũng đạt khá cao và thu nhập phi tín dụng lạc quan hơn so với cùng kỳ. Ngoài ra, các ngân hàng cũng duy trì được tỷ suất biên lợi nhuận tốt và tiền gửi không kỳ hạn CASA tặng mạnh.

Kỳ vọng của nhà đầu tư về bức tranh lợi nhuận của ngành ngân hàng cũng là lý do khiến nhóm cổ phiếu ngân hàng như CTG, VCB, ACB, MSB… trong quý 1 đã tăng từ 40%-50%.

Theo đánh giá về triển vọng lợi nhuận ngành ngân hàng năm 2021 của Công ty cổ phần FinnGroup - chuyên nghiên cứu về tài chính-ngân hàng, dự báo tăng trưởng lợi nhuận sau thuế năm 2021 của các ngân hàng thương mại niêm yết sẽ ở mức 18,2% (cao hơn năm 2020 là 14,9%). Trong đó, các ngân hàng được dự báo có lợi nhuận tăng mạnh thuộc về nhóm ngân hàng thương mại quốc doanh như: Vietcombank (14,9%), BIDV (41,3%) và VietinBank (41,9%).

“Triển vọng tích cực này đến từ cả hoạt động tín dụng và về doanh thu dịch vụ, trong đó đặc biệt là thu nhập bán chéo bảo hiểm (bancasurance) của nhiều ngân hàng, nhất là các ngân hàng lớn như Vietcombank, VietinBank, ACB, MSB và HDBank,” đại diện Công ty FinnGroup nhận định.

Tiến sỹ Cấn Văn Lực, chuyên gia tài chính ngân hàng lại cho rằng, lợi nhuận quý 1 không phản ảnh đầy đủ, chính xác xu hướng lợi nhuận của cả năm do các ngân hàng chưa trích lập đủ dự phòng rủi ro vì thông thường các nhà băng trích lập con số khác nhau theo quý và có xu hướng tăng vào thời điểm cuối năm.

Bên cạnh đó, Ngân hàng Nhà nước vừa ban hành Thông tư 03 (sửa đổi Thông tư 01) và có hiệu lực từ ngày 17/5 nên nhiều ngân hàng chưa kịp trích lập dự phòng rủi ro theo quy định quý 1 là 30%. Vì vậy, sang quý 2, có thể ngân hàng sẽ phải trích bù.

Như trường hợp của Ngân hàng Thương mại cổ phần Sài Gòn Thương Tín (Sacombank), do đẩy mạnh trích lập dự phòng ngay từ đầu năm nên nhà băng này nằm ngoài xu hướng lợi nhuận tăng vọt.

Đại diện Sacombank cho biết, dư nợ tín dụng đến hết tháng Ba tăng gần 5%, các khoản thu phi tín dụng tăng 9% trong đó thu dịch vụ tăng 16% (dịch vụ bảo hiểm tăng 53% và dịch vụ ngân hàng điện tử tăng 26%), nhưng nhà băng tăng mạnh hơn 40% chi phí trích lập dự phòng trong ba tháng đầu năm lên 1.400 tỷ đồng để xử lý tài sản tồn đọng theo đề án tái cấu trúc. Do vậy, lãi sau trích lập của ngân hàng chỉ còn 1.000 tỷ đồng, gần như đi ngang so với cùng kỳ năm trước.

Từ đó, các chuyên gia cho rằng lợi nhuận của ba tháng đầu năm phản ánh chưa sát tình hình kinh doanh của ngành ngân hàng, mới đơn thuần là chênh lệch thu chi trong khi chi phí trích lập dự phòng thường chiếm tỷ lệ lớn.

Ngoài ra, các chuyên gia đánh giá, nếu diễn biến dịch bệnh phức tạp và nhiều doanh nghiệp còn rất khó khăn khiến nợ xấu (gồm cả nợ nhóm 2) có thể tăng lên và như vậy, lợi nhuận các quý còn lại sẽ bị ảnh hưởng đáng kể.../.